隨著三季報(bào)披露收官,光伏板塊前三季度的經(jīng)營情況,也隨之浮出水面。

前三季度,國內(nèi)光伏新增裝機(jī)量持續(xù)增長,全行業(yè)總營收突破萬億大關(guān),總營收與總利潤的同比增速均超過20%。

Wind數(shù)據(jù)顯示,84家光伏上市公司前三季度共計(jì)實(shí)現(xiàn)營業(yè)收入11181.27億元,上年同期為9196.00億元,同比增長21.59%;實(shí)現(xiàn)凈利潤1225.81億元,上年同期為1002.62億元,同比增長22.26%。

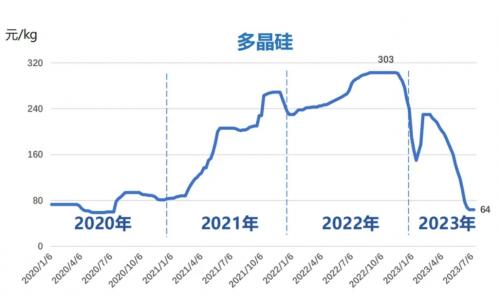

受光伏產(chǎn)業(yè)鏈價(jià)格大幅下降影響,終端需求與大幅擴(kuò)張的產(chǎn)能錯(cuò)配,全行業(yè)營收與凈利增速,較上年收窄明顯。無論是一體化制造商,還是硅片、電池的龍頭,都難維持過去兩年的高增長。

總營收破萬億但增速收窄

根據(jù)國家能源局10月30日新聞發(fā)布會披露,今年前三季度,全國光伏發(fā)電新增裝機(jī)12894萬千瓦,維持增長態(tài)勢。截至2023年9月底,光伏發(fā)電裝機(jī)5.21億千瓦。

在此背景下,A股光伏板塊前三季度的營業(yè)收入突破萬億,合計(jì)為11181.27億元,23家公司的營業(yè)收入超過100億元,通威股份(600438.SZ)營業(yè)收入達(dá)1114.21億元,是唯一一家收入超千億的光伏股。隆基綠能(601012.SH)、晶科能源(688223.SH)、天合光能(699599.SH)3家組件龍頭的營收規(guī)模僅次于通威股份。全板塊的營收中位數(shù)為42.24億元,較上年同期增長了約11億元。

凈利潤方面,84家公司合計(jì)實(shí)現(xiàn)歸母凈利潤1225.81億元。通威股份和隆基綠能2家公司的凈利潤超過100億元,分別為163.02億元、116.94億元;有27家光伏公司前三季度實(shí)現(xiàn)10億元以上歸母凈利潤。全板塊的歸母凈利潤中位數(shù)為4.03億元,上年同期為3.59億元。

整體業(yè)績增長的背景下,光伏行業(yè)的業(yè)績同比增速出現(xiàn)回落明顯。數(shù)據(jù)顯示,今年前三季度,84家光伏上市公司的營業(yè)收入同比增速的平均值為32.1%、中位數(shù)19.17%,上年同期分別為58.06%、43.28%,分別同比下降25.96個(gè)百分點(diǎn)、24.11個(gè)百分點(diǎn);歸母凈利潤同比增速的平均值為27.27%、中位數(shù)為29.87%,上年同期為91.9%、35.4%。

第一財(cái)經(jīng)記者注意到,光伏板塊第三季度的凈利潤同比增速分化明顯。在石英砂需求高景氣度下,石英股份(603688.SH)三季度歸母凈利潤同比增速第一,達(dá)359.51%,原因系國內(nèi)光伏石英砂價(jià)格自今年二季度起加速上漲,量價(jià)齊升局面持續(xù)延展,公司第三季度毛利率高達(dá)90.15%,同比大幅增長超20個(gè)百分點(diǎn)。

光伏設(shè)備亦有不俗的增速,奧特維和高測股份第三季度凈利潤增速分別達(dá)94.38%、97.6%。主營產(chǎn)品為銀漿的帝科股份(300842.SZ)業(yè)績繼續(xù)高歌猛進(jìn),單季度營收、歸母凈利潤分別同比增長178.66%、761.16%。

多家龍頭三季度業(yè)績失速

但部分龍頭股第三季度的業(yè)績表現(xiàn)不理想。統(tǒng)計(jì)顯示,32家光伏公司三季度的凈利潤同比下滑超過15%,TCL中環(huán)、愛旭股份、錦浪科技、隆基綠能、通威股份、固德威等龍頭股均在列。

因硅料跌價(jià)傳導(dǎo)至硅片跌價(jià),TCL中環(huán)第三季度營收凈雙雙下滑,營業(yè)收入137.56億元,同比下滑24.19%,凈利潤16.52億元,同比下滑20.72%,為十年來首次出現(xiàn)單季度營收凈利雙雙下滑的局面。

通威股份第三季度利潤同比下降58%,前三季度利潤同比下滑25%。這是2020年中報(bào)以來,公司首次出現(xiàn)凈利潤同比下滑的情形。隆基綠能第三季度營收凈利潤分別同比下跌19%、44%。11月1日,隆基綠能股價(jià)再創(chuàng)新低,收報(bào)23.23元,年內(nèi)累計(jì)下跌44.04%。此外,晶澳科技、晶科能源、天合光能3家組件龍頭第三季度環(huán)比增速均有不同程度回落。

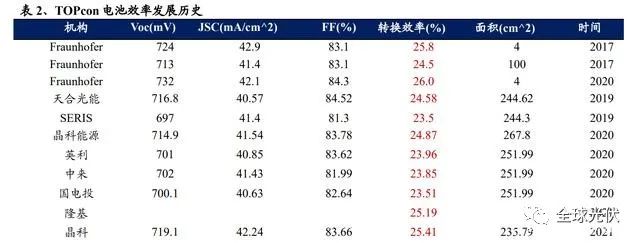

近三年,資本不斷涌向光伏產(chǎn)業(yè),新股發(fā)行與再融資涉及到硅料、硅片、電池、組件以及輔材、設(shè)備等各個(gè)環(huán)節(jié),規(guī)劃總產(chǎn)能遠(yuǎn)超實(shí)際需求。與此同時(shí),光伏電池技術(shù)進(jìn)入迭代關(guān)鍵期,P型技術(shù)發(fā)展五年后,光電轉(zhuǎn)換效率基本達(dá)到理論上的極限。

“部分P型技術(shù)庫存將被淘汰清出市場,將對相關(guān)公司的資產(chǎn)端形成不小的影響。N新技術(shù)產(chǎn)品是這兩年行業(yè)發(fā)展的重點(diǎn),也會成為主產(chǎn)業(yè)鏈利潤格局的重要影響因素。過去兩三年,行業(yè)新老玩家只要有錢就能擴(kuò)產(chǎn)、就能賺錢的商業(yè)模式,在未來幾年是行不通的。”某光伏行業(yè)資深人士對第一財(cái)經(jīng)記者說。

無獨(dú)有偶,在最近一期投資者調(diào)研中,TCL中環(huán)認(rèn)為,受到供需比和技術(shù)迭代的影響,當(dāng)前光伏行業(yè)橫向以資本擴(kuò)張產(chǎn)能的邏輯很難持續(xù)。公司稱:“光伏行業(yè)從2020年開始,行業(yè)出現(xiàn)了以資本推動來實(shí)現(xiàn)上下游布局或者一體化布局,以解決商業(yè)交易的瓶頸、降低交易費(fèi)用和交易成本的模式。”

對于技術(shù)路徑的選擇,TCL中環(huán)表示,公司的技術(shù)路線會兼顧近期和未來5年的問題,以避免電池行業(yè)不斷發(fā)生迭代淘汰固定資產(chǎn)對資產(chǎn)的傷害。因此中環(huán)的泛N型技術(shù),是以IBC大框架為主的TOPCon技術(shù)。

TCL中環(huán)還稱,前三季度,光伏行業(yè)產(chǎn)能擴(kuò)張與終端需求不匹配,導(dǎo)致產(chǎn)業(yè)鏈價(jià)格快速下行,產(chǎn)業(yè)鏈競爭博弈劇烈。N型技術(shù)產(chǎn)品快速迭代,行業(yè)產(chǎn)能面臨結(jié)構(gòu)性調(diào)整,落后產(chǎn)能面臨停產(chǎn)出清。

截至11月1日收盤,wind光伏指數(shù)報(bào)3553.6點(diǎn),年內(nèi)下跌24.53%,已回吐2021年四分之三的漲幅;華泰柏瑞中證光伏產(chǎn)業(yè)ETF年內(nèi)累計(jì)下跌33.92%,截至三季度末,該ETF規(guī)模為123.5億元。光伏板塊84只股中近5只股股價(jià)年內(nèi)飄紅,個(gè)股的平均下跌幅度為24.4%,有18只股重挫逾40%。

來源:第一財(cái)經(jīng)

評論