光伏行業(yè)上下游的利潤(rùn)分配格局正在迎來(lái)新的變化。

硅料是光伏行業(yè)的上游原材料。從去年年初以來(lái),硅料的價(jià)格不斷攀升。根據(jù)中國(guó)有色金屬工業(yè)協(xié)會(huì)硅業(yè)分會(huì)(以下簡(jiǎn)稱“硅業(yè)分會(huì)”)的數(shù)據(jù),從去年年初到今年年初,硅料的價(jià)格整體漲幅在160%以上,最高價(jià)位時(shí)漲幅達(dá)到了200%左右。

硅料高漲使得相關(guān)硅料企業(yè)去年利潤(rùn)大幅增加,近期幾家主要的硅料廠商公布的2021業(yè)績(jī)預(yù)告都顯示出超過(guò)一倍以上的利潤(rùn)增長(zhǎng)。而相比之下,下游的光伏電池組件廠商的盈利狀況相對(duì)較差,很多企業(yè)都出現(xiàn)了虧損。

通威股份(600438.SH)是國(guó)內(nèi)的一家硅料生產(chǎn)企業(yè),其董事會(huì)秘書(shū)辦人士告訴記者,整個(gè)光伏產(chǎn)業(yè)存在著產(chǎn)能錯(cuò)配的情況,上游產(chǎn)能少,下游需求大,因此上游漲價(jià)不可避免。不過(guò),隨著目前上游的擴(kuò)產(chǎn),產(chǎn)能錯(cuò)配的局面可能會(huì)有所改善。長(zhǎng)期來(lái)看,高價(jià)位的硅料也是不可持續(xù)的。

硅業(yè)分會(huì)預(yù)計(jì),到2022年底,國(guó)內(nèi)多晶硅產(chǎn)能將達(dá)到86萬(wàn)噸/年以上,比上一年度增加34萬(wàn)噸/年。今年的硅料供應(yīng)可以滿足全球225GW左右的光伏終端裝機(jī)。市場(chǎng)上關(guān)于全球終端裝機(jī)量的保守預(yù)期和樂(lè)觀預(yù)期分別為220GW和250GW。因此,全年硅料供需整體基本平衡或階段性不足。

隆基股份(601012.SH)是國(guó)內(nèi)生產(chǎn)硅片的企業(yè),處于光伏硅料的下游,其董事會(huì)秘書(shū)辦人士告訴記者,硅料上漲使得硅片成本上升,不過(guò)硅片價(jià)格也會(huì)隨之上漲。未來(lái)隨著上游硅料的逐漸擴(kuò)產(chǎn),硅料價(jià)格整體應(yīng)該是向下的趨勢(shì)。

上下游獲利相差懸殊

2月14日,通威股份發(fā)布2021年度業(yè)績(jī)快報(bào)公告。公告顯示,經(jīng)初步核算,2021年度公司實(shí)現(xiàn)營(yíng)業(yè)收入666.02億元,同比增長(zhǎng)50.68%;實(shí)現(xiàn)歸屬于上市公司股東的凈利潤(rùn)82.03億元,同比增長(zhǎng)127.35%;扣除非經(jīng)常性損益后歸屬于上市公司股東的凈利潤(rùn)為83.82億元,同比增長(zhǎng)248.03%。

通威股份在公告中表示,2021年受益于下游需求增長(zhǎng),高純晶硅產(chǎn)品供不應(yīng)求,市場(chǎng)價(jià)格同比大幅提升,公司高純晶硅產(chǎn)能持續(xù)滿負(fù)荷運(yùn)行,全年實(shí)現(xiàn)銷量10.77萬(wàn)噸,同比增長(zhǎng)24%。

通威股份在去年半年報(bào)中曾表示,受產(chǎn)業(yè)鏈供需不平衡影響,高純晶硅產(chǎn)品供不應(yīng)求,市場(chǎng)價(jià)格持續(xù)上漲,疊加公司規(guī)模、質(zhì)量、成本優(yōu)勢(shì),公司高純晶硅業(yè)務(wù)盈利能力大幅提升。該公司去年上半年產(chǎn)能利用率126.50%,實(shí)現(xiàn)產(chǎn)量5.06萬(wàn)噸,平均生產(chǎn)成本3.65萬(wàn)元/噸,產(chǎn)品平均毛利率為69.39%。

相比之下,作為硅片龍頭企業(yè)的隆基股份,去年半年報(bào)顯示的綜合毛利率為僅為22.73%。

另外幾家硅料巨頭也呈現(xiàn)出大幅度的利潤(rùn)增長(zhǎng),保利協(xié)鑫能源(03800.HK)預(yù)計(jì)2021年的凈利潤(rùn)約50億元,而2020年為凈虧損57億元。新特能源(01799.HK)預(yù)計(jì)2021年凈利潤(rùn)為不少于50億元,同比上升619%。大全能源(688303.SH)預(yù)計(jì)實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)為56億元到58億元,同比增長(zhǎng)436.69%到455.86%。

大全能源也在公告中表示,2021年整體光伏市場(chǎng)持續(xù)增長(zhǎng),下游單晶硅片企業(yè)擴(kuò)產(chǎn)提速、對(duì)高品質(zhì)多晶硅需求增長(zhǎng)明顯,而高純多晶硅料環(huán)節(jié)整體供應(yīng)緊缺,因此使得多晶硅市場(chǎng)價(jià)格持續(xù)上漲。

同樣地,相比之下,下游的光伏電池組件廠商的盈利情況普遍不佳,很多廠商都出現(xiàn)虧損。協(xié)鑫集成(002506.SZ)前段時(shí)間公布的2021年度業(yè)績(jī)預(yù)告顯示,去年該公司虧損14.7億元到22.8億元。協(xié)鑫集成表示,2021年光伏全行業(yè)上游硅料供應(yīng)緊張,導(dǎo)致公司主要原材料硅片及電池片價(jià)格持續(xù)高位運(yùn)營(yíng),疊加光伏膠膜、背板、玻璃、邊框、硅膠等輔料價(jià)格不同程度上漲,公司組件生產(chǎn)成本快速攀升,組件終端銷售價(jià)格漲幅不及原材料價(jià)格漲幅,組件毛利率大幅下降。

另外,電池組件廠商?hào)|方日升(300118.SZ)和愛(ài)旭股份(600732.SZ)近期公布的業(yè)績(jī)預(yù)告也都顯示出一定程度的虧損,其給出的虧損原因都是由于上游硅料等環(huán)節(jié)漲價(jià),導(dǎo)致下游利潤(rùn)受影響。

事實(shí)上,通威股份也有一部分光伏電池組件業(yè)務(wù),其在去年半年報(bào)中表示,由于硅片供應(yīng)緊張和價(jià)格的持續(xù)上漲,電池行業(yè)開(kāi)工率普遍下調(diào),毛利率明顯下降。去年上半年公司電池及組件銷量14.93GW,同比增長(zhǎng)92.68%,單晶電池毛利率11.65%。

硅片價(jià)格隨行就市 組件價(jià)格上漲緩慢

通威股份董事會(huì)秘書(shū)辦人士向記者介紹,硅料產(chǎn)品根據(jù)出爐成品的晶體形態(tài)不同,可以分為多晶料和單晶料。而每個(gè)公司的技術(shù)能力不同,每種產(chǎn)品的出爐比例就不一樣。比如,技術(shù)能力比較強(qiáng)的,單晶料的比例就很高。在單晶料當(dāng)中,如果后續(xù)加工一下,把硅料破碎小一些,就成了供下游使用的單晶復(fù)投料。

據(jù)其進(jìn)一步介紹,現(xiàn)在主流廠商出爐的單晶料的比例都非常高,能夠做到98%以上,通威能夠做到99%以上,稍微差一點(diǎn)公司可能就90%多。現(xiàn)在硅料的價(jià)格比較高,如果單晶料比例不高的話,盈利能力就差一些,因?yàn)楝F(xiàn)在市場(chǎng)主流就是單晶料。因此,雖然大家仍然把硅料稱為“多晶硅”,但實(shí)際上目前市場(chǎng)上的“多晶硅”基本都是單晶料,包括單晶復(fù)投料、單晶致密料等。

根據(jù)硅業(yè)分會(huì)的數(shù)據(jù),去年年初的時(shí)候,單晶復(fù)投料價(jià)格區(qū)間在8.5-9.1萬(wàn)元/噸,成交均價(jià)為8.78萬(wàn)元/噸。單晶致密料價(jià)格區(qū)間在8.3-8.7萬(wàn)元/噸,成交均價(jià)為8.51萬(wàn)元/噸。

從年初開(kāi)始,硅料一直在上漲。到去年11月份的時(shí)候,單晶復(fù)投料價(jià)格區(qū)間在26.7-27.5萬(wàn)元/噸,成交均價(jià)為27.22萬(wàn)元/噸;單晶致密料價(jià)格區(qū)間在26.5-27.3萬(wàn)元/噸,成交均價(jià)為26.99萬(wàn)元/噸。

硅料是硅片的原料,而硅片又是下游光伏電池組件廠商的原料。

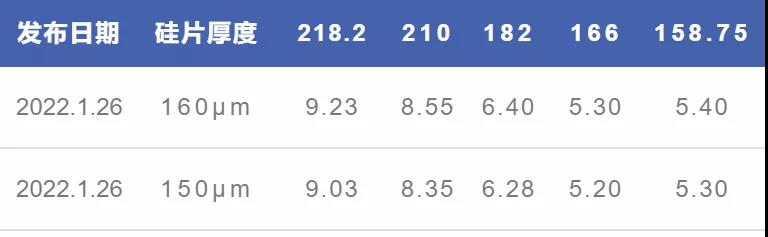

隆基股份人士告訴記者,由于硅料成本上升,硅片的價(jià)格也會(huì)隨之上漲,硅片價(jià)格“隨行就市”。隆基股份官網(wǎng)公布了該公司3種尺寸的單晶P型硅片的價(jià)格:邊長(zhǎng)158.75mm、對(duì)角223mm的G1硅片,邊長(zhǎng)166mm、對(duì)角223mm的M6硅片,以及邊長(zhǎng)182mm、對(duì)角247mm的M10硅片。從去年年初到11月份,G1硅片從每片3.15元上漲到5.12元,M6硅片從每片3.25元上漲到5.32元,M10硅片從每片3.90元上漲到6.20元。

到去年12月份的時(shí)候,硅料的價(jià)格有所下降,單晶復(fù)投料價(jià)格區(qū)間在22.3-23.8萬(wàn)元/噸,成交均價(jià)下滑至23.25萬(wàn)元/噸;單晶致密料價(jià)格區(qū)間在22.1-23.6萬(wàn)元/噸,成交均價(jià)下滑至23.06萬(wàn)元/噸。

隨著硅料價(jià)格的下跌,硅片價(jià)格也有所下跌。隆基股份12月16日的價(jià)格數(shù)據(jù)顯示,G1硅片的價(jià)格下跌到了每片4.83元,M6硅片下跌到了每片5.03元,M10硅片的價(jià)格下跌到了每片5.85元。同時(shí),另外一家硅片龍頭公司中環(huán)股份(002129.SZ)也在12月份下調(diào)了各尺寸的硅片價(jià)格。當(dāng)時(shí)市場(chǎng)甚至一度傳言光伏企業(yè)再次開(kāi)始打“價(jià)格戰(zhàn)”。

然而,今年年初以來(lái),硅料價(jià)格再次開(kāi)始上漲。2月16日,硅業(yè)分會(huì)發(fā)布的多晶硅周評(píng)介紹,當(dāng)周國(guó)內(nèi)單晶復(fù)投料價(jià)格區(qū)間在23.5-24.9萬(wàn)元/噸,成交均價(jià)上漲至24.30萬(wàn)元/噸;單晶致密料價(jià)格區(qū)間在23.3-24.7萬(wàn)元/噸,成交均價(jià)上漲至24.07萬(wàn)元/噸。

硅業(yè)分會(huì)介紹稱,當(dāng)周硅料價(jià)格延續(xù)微漲走勢(shì),其中單晶復(fù)投料、單晶致密料、單晶菜花料成交均價(jià)漲幅在0.1%-0.2%。當(dāng)周只有個(gè)別企業(yè)有2月份長(zhǎng)單簽訂,其余企業(yè)新成交訂單均為散單或補(bǔ)單,復(fù)投料主流成交價(jià)在24.3-24.5萬(wàn)元/噸。當(dāng)周硅料價(jià)格繼續(xù)持穩(wěn)微漲,主要是由于2月份在硅料供需齊增的情況下,供應(yīng)增量仍不及需求增量,硅料整體市場(chǎng)供應(yīng)相對(duì)緊缺,價(jià)格上漲有動(dòng)力支撐。

隨著硅料價(jià)格年初以來(lái)的上漲,硅片價(jià)格再次上升。根據(jù)隆基股份1月底公布的最新硅片價(jià)格,G1硅片漲到了每片5.15元,M6硅片漲到了每片5.35元,M10硅片漲到了每片6.38元。上述隆基股份人士告訴記者,目前還暫時(shí)沒(méi)有進(jìn)一步的漲價(jià)計(jì)劃,具體安排需要看往后硅料價(jià)格的變化情況。

硅業(yè)分會(huì)亦表示,當(dāng)周價(jià)格漲幅略有收窄,主要是由于各硅料企業(yè)2月份訂單已于上周基本簽訂完畢,本周有新單成交的企業(yè)數(shù)量大幅減少。且其中一家有長(zhǎng)單成交,價(jià)格漲幅因此略微受限。

記者觀察到,雖然硅片價(jià)格會(huì)隨著硅料上漲,但是更下游的光伏電池組件的價(jià)格漲幅卻相對(duì)有限。根據(jù)集邦新能源網(wǎng)的數(shù)據(jù),去年年初,182mm和210mm單面單晶PERC組件報(bào)價(jià)都為1.72元/W(PERC是一種太陽(yáng)能電池)。而截止今年2月17日,182mm和210mm單面單晶PERC組件均價(jià)都為1.88元/W,一年多的漲幅不到10%。相比之下,硅片的漲幅超過(guò)60%。

硅料逐步擴(kuò)產(chǎn)中

根據(jù)硅業(yè)分會(huì)的統(tǒng)計(jì),截止本周,國(guó)內(nèi)在產(chǎn)多晶硅企業(yè)增加至13家,新增的一家復(fù)產(chǎn)企業(yè)預(yù)計(jì)2月底前投產(chǎn)出量,對(duì)3月份國(guó)內(nèi)產(chǎn)量將有增量貢獻(xiàn)。根據(jù)多晶硅在產(chǎn)企業(yè)運(yùn)行狀態(tài)及生產(chǎn)計(jì)劃,兩家企業(yè)擴(kuò)產(chǎn)釋放增量不及預(yù)期,加之個(gè)別一線大廠1季度內(nèi)輪線檢修,預(yù)計(jì)3月份國(guó)內(nèi)硅料產(chǎn)量將環(huán)比凈增2000-3000噸,較預(yù)期下調(diào)3%-5%。需求方面,在產(chǎn)硅片企業(yè)開(kāi)工率將持穩(wěn)或略有提升,新增產(chǎn)能繼續(xù)穩(wěn)步釋放,預(yù)計(jì)3月份硅片產(chǎn)量將環(huán)比增加1-2GW。

通威股份人士告訴記者,去年通威的產(chǎn)能大概在10萬(wàn)噸,目前已經(jīng)達(dá)到了18萬(wàn)噸。硅料的擴(kuò)產(chǎn)周期比較長(zhǎng),需要大概一年多。根據(jù)該公司去年公布的高純晶硅業(yè)務(wù)發(fā)展規(guī)劃,樂(lè)山二期5萬(wàn)噸、保山一期5萬(wàn)噸已經(jīng)于2021年底投產(chǎn),包頭二期5萬(wàn)噸將于2022年內(nèi)投產(chǎn)。同時(shí),該公司計(jì)劃在樂(lè)山新增投資20萬(wàn)噸高純晶硅產(chǎn)能,其中10萬(wàn)噸計(jì)劃2022年底建成投產(chǎn),預(yù)計(jì)2022年底公司高純晶硅產(chǎn)能規(guī)模將達(dá)33萬(wàn)噸。

其他幾家主要的硅料企業(yè)在今年基本上也都有擴(kuò)產(chǎn)的計(jì)劃。根據(jù)硅業(yè)分會(huì)統(tǒng)計(jì),預(yù)計(jì)到2022年底,國(guó)內(nèi)多晶硅產(chǎn)能將達(dá)到86萬(wàn)噸/年以上,環(huán)比上一年度增加34萬(wàn)噸/年。增量包括保利協(xié)鑫能源11萬(wàn)噸/年、新特能源2萬(wàn)噸/年、新疆大全4萬(wàn)噸/年、永祥股份12-15萬(wàn)噸/年、亞洲硅業(yè)3萬(wàn)噸/年,以及其他小計(jì)2萬(wàn)噸/年。

2022年全年34萬(wàn)噸增量中,約18萬(wàn)噸產(chǎn)能預(yù)計(jì)在下半年才有產(chǎn)量釋放,其余16萬(wàn)噸在1季度陸續(xù)釋放,根據(jù)各企業(yè)擴(kuò)產(chǎn)進(jìn)度,按季度預(yù)計(jì)國(guó)內(nèi)多晶硅產(chǎn)量分別為15.7萬(wàn)噸、17.7萬(wàn)噸、18.1萬(wàn)噸、20萬(wàn)噸,全年國(guó)內(nèi)硅料總產(chǎn)量約71.5萬(wàn)噸。另外,全年進(jìn)口硅料預(yù)計(jì)維持在10萬(wàn)噸左右,總計(jì)國(guó)內(nèi)82萬(wàn)噸左右的硅料供應(yīng)。

硅業(yè)分會(huì)則預(yù)計(jì)今年的硅料供應(yīng)可以滿足全球225GW左右的光伏終端裝機(jī)。市場(chǎng)上關(guān)于全球終端裝機(jī)量的保守預(yù)期和樂(lè)觀預(yù)期分別為220GW和250GW。因此,全年硅料供需整體基本平衡或階段性不足。

而且,除了傳統(tǒng)硅料企業(yè)自身擴(kuò)產(chǎn)之外,其他相關(guān)行業(yè)的公司也開(kāi)始布局硅料的生產(chǎn)。合盛硅業(yè)(603260.SH)本來(lái)是生產(chǎn)工業(yè)硅的企業(yè),2月14日,合盛硅業(yè)發(fā)布公告擬投資175億元建設(shè)新疆中部合盛硅業(yè)有限公司硅基新材料產(chǎn)業(yè)一體化項(xiàng)目(年產(chǎn)20萬(wàn)噸高純多晶硅項(xiàng)目),建設(shè)周期為2022年5月到2025年5月。信義光能(00968.HK)去年年底宣布成立信義晶硅,于云南省曲靖市從事多晶硅生產(chǎn)項(xiàng)目,估計(jì)首期產(chǎn)能為6萬(wàn)噸,未來(lái)將分批擴(kuò)產(chǎn)至20萬(wàn)噸。

不過(guò),硅料大規(guī)模的擴(kuò)產(chǎn)可能還暫時(shí)無(wú)法逆轉(zhuǎn)短期內(nèi)的上漲。硅業(yè)分會(huì)表示,2月最后一周將陸續(xù)開(kāi)始簽訂3月份硅料長(zhǎng)單,價(jià)格取決于3月份硅料市場(chǎng)供需、各環(huán)節(jié)庫(kù)存承受力、市場(chǎng)情緒等各方面因素。根據(jù)3月份硅料市場(chǎng)情況分析,供應(yīng)增量不及預(yù)期且小于需求增量,整體供需基本匹配或略有不足,硅料和硅片環(huán)節(jié)均維持基本正常流轉(zhuǎn)庫(kù)存。另外,國(guó)內(nèi)光伏裝機(jī)陸續(xù)啟動(dòng),前期采購(gòu)將逐步跟進(jìn)。綜上預(yù)計(jì),短期內(nèi)硅料價(jià)格將延續(xù)持穩(wěn)微漲走勢(shì)。

隆基股份人士也向記者表示,上游硅料產(chǎn)能的釋放需要一個(gè)過(guò)程,一般從投產(chǎn)到達(dá)產(chǎn)可能需要三個(gè)月左右的爬坡期。比如,一季度投產(chǎn)的,二季度才能釋放出來(lái)。以后每個(gè)月都有新增產(chǎn)能的釋放,后續(xù)硅料的價(jià)格應(yīng)該會(huì)有下降的趨勢(shì)。

評(píng)論