工業(yè)硅受成本影響,年內(nèi)新增產(chǎn)能帶來實(shí)際產(chǎn)量或不及預(yù)期,西南地區(qū)存量產(chǎn)能進(jìn)入四季度枯水期大概率出現(xiàn)回落??傮w而言,工業(yè)硅供需或逐步進(jìn)入偏緊格局,成本支撐顯著體現(xiàn),此時多頭頭寸安全性較高、盈虧比預(yù)期較好。

工業(yè)硅年內(nèi)實(shí)際增產(chǎn)量或不及預(yù)期

增量視角:盈利水平不足,年內(nèi)新增產(chǎn)能帶來的實(shí)際產(chǎn)量或不及預(yù)期。從工業(yè)硅供應(yīng)端增量角度看,2023年內(nèi)工業(yè)硅仍有較多新增產(chǎn)能待投產(chǎn),總計156萬噸。其中,體量較大的項(xiàng)目包括9月東方希望20萬噸、12月特變電工20萬噸、合盛硅業(yè)40萬噸和天合光能30萬噸。按目前投產(chǎn)計劃看,年內(nèi)的新增產(chǎn)能基本可以如期竣工。

但考慮到實(shí)際生產(chǎn)過程中電費(fèi)等成本問題,2023年四季度實(shí)際新增產(chǎn)量可能不及預(yù)期。據(jù)百川盈孚對各省工業(yè)硅生產(chǎn)成本數(shù)據(jù)的測算,截至8月25日當(dāng)周,四川生產(chǎn)成本13212元/噸,云南13315元/噸,新疆13349元/噸,基本處于當(dāng)前工業(yè)硅價格水平線。受電費(fèi)成本以及企業(yè)經(jīng)營等因素影響,年內(nèi)新增產(chǎn)能帶來實(shí)際產(chǎn)量或不及預(yù)期。

存量視角:進(jìn)入四季度枯水期,西南地區(qū)工業(yè)硅產(chǎn)量或出現(xiàn)下降。隨著5月西南地區(qū)進(jìn)入豐水期,截至7月,整體工業(yè)硅開工率已經(jīng)提升至42.54%,連續(xù)兩個月提升。此外,四川部分地區(qū)前期受大運(yùn)會影響的硅爐全部恢復(fù)正常生產(chǎn),云南部分地區(qū)受洪澇影響斷電停產(chǎn)硅廠基本恢復(fù)生產(chǎn),總產(chǎn)量處于高位,供應(yīng)充足,但西南地區(qū)增量有限。

由于豐水期即將結(jié)束,進(jìn)入四季度枯水期,西南水電成本回升也將對產(chǎn)量造成影響,成本抬升邏輯下供應(yīng)端產(chǎn)量或出現(xiàn)下降,難以繼續(xù)壓制價格。

四季度工業(yè)硅供需格局或愈發(fā)趨緊。從目前工業(yè)硅的供需格局看,供應(yīng)端四季度新增產(chǎn)能投放相對集中,但實(shí)際產(chǎn)量或受成本影響而不及預(yù)期。從需求端看,多晶硅終端景氣度正增長,產(chǎn)能仍處于爬坡階段,對工業(yè)硅支撐較好;有機(jī)硅受地產(chǎn)政策提振,供需格局有望好轉(zhuǎn);硅鋁合金方面,電動車行業(yè)維持景氣,對鋁合金需求構(gòu)成支撐。2023年6—8月工業(yè)硅供需總體平衡,但仍有一定供應(yīng)缺口,價格自12000元/噸逐步上升至13800元/噸。預(yù)計四季度工業(yè)硅供需格局或愈發(fā)趨緊,對價格驅(qū)動作用也更強(qiáng)。

光伏產(chǎn)業(yè)景氣上行支撐多晶硅消費(fèi)

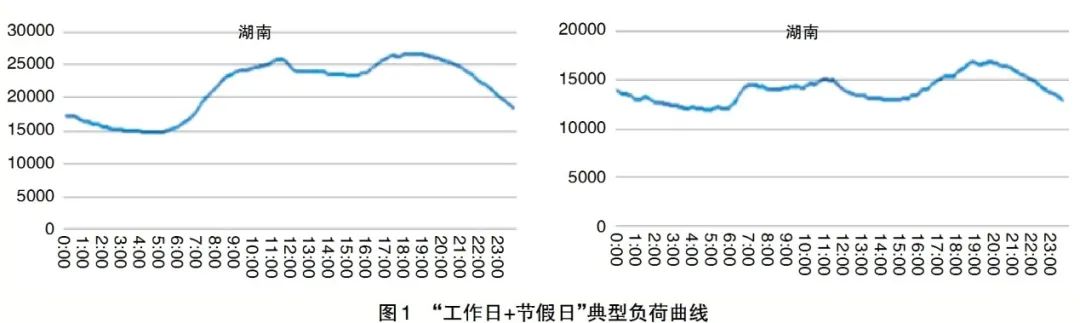

國內(nèi)光伏裝機(jī)保持高增長態(tài)勢,終端景氣度維持正增長。光伏終端方面,據(jù)國家能源局發(fā)布的2023年1—7月份全國電力工業(yè)統(tǒng)計數(shù)據(jù),截至7月底,全國累計發(fā)電裝機(jī)容量約274GW,同比增長11.5%。光伏新增裝機(jī)量97.16GW,同比增長157.51%;7月新增裝機(jī)18.74GW,同比增長173.58%。1—7月,太陽能整體發(fā)電780小時,比上年同期減少42小時,此外,太陽能發(fā)電投資金額1612億元,同比增長108.7%。7月國內(nèi)光伏裝機(jī)保持高增長態(tài)勢,終端景氣度維持正增長,組件、電池片產(chǎn)量同比仍維持高增長。

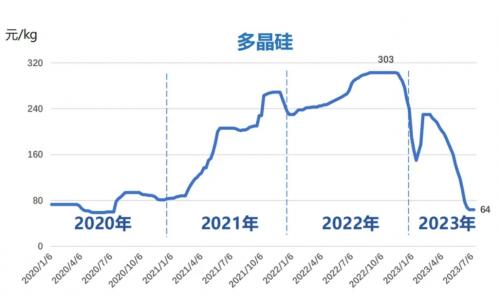

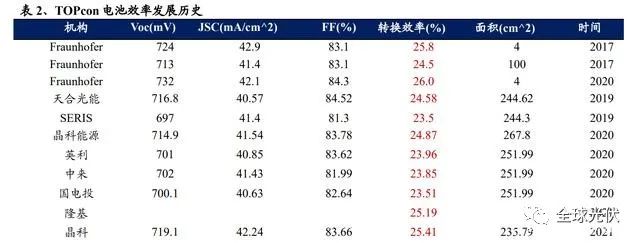

多晶硅環(huán)節(jié)景氣度延續(xù),產(chǎn)能仍處于爬坡階段。從光伏各個環(huán)節(jié)結(jié)構(gòu)來看,多晶硅、硅片、電池片和組件的產(chǎn)能投放均維持高增長,2018—2023年年均復(fù)合增速維持在30%至50%區(qū)間。相比而言,工業(yè)硅年均復(fù)合增速為5%。僅從增量角度而言,多晶硅光伏方面的需求為工業(yè)硅提供較強(qiáng)上行驅(qū)動。從2023年下半年至2024年多晶硅新增產(chǎn)能投放計劃看,多晶硅產(chǎn)能仍處于爬坡階段。公開報告顯示,下半年計劃的多晶硅新增產(chǎn)能如期完成建設(shè),但是部分尚未實(shí)際產(chǎn)生有效產(chǎn)量,原因是電費(fèi)成本也會對多晶硅的實(shí)際生產(chǎn)造成影響。

受利潤回升影響,多晶硅實(shí)際供應(yīng)得到保障。相比工業(yè)硅,多晶硅受電費(fèi)成本影響的程度可能較輕,原因是當(dāng)前多晶硅環(huán)節(jié)的利潤,雖然相對2023年年初時70%的水平大幅下降,但毛利率從27.2%回升至37.6%,且已經(jīng)是較高水平,多晶硅產(chǎn)能投放和實(shí)際產(chǎn)量得到保障。此外,下游硅片的利潤也從低點(diǎn)回升,更容易接受上游多晶硅的漲價,也即更有利于多晶硅的利潤水平繼續(xù)回升,對原料工業(yè)硅的需求支撐也在增強(qiáng)。

多晶硅庫存自高點(diǎn)大幅下降,存在補(bǔ)庫需求。庫存方面,截至2023年9月,多晶硅降庫效果明顯,大部分企業(yè)多晶硅庫存基本消耗完畢,主要是受到延遲投產(chǎn)、檢修技改等影響?,F(xiàn)有產(chǎn)量主要供應(yīng)前期訂單,庫存水平持續(xù)走低但仍有大量訂單等待交貨。預(yù)計隨著多晶硅環(huán)節(jié)利潤水平的回升,整體開工亦將出現(xiàn)回升,多晶硅補(bǔ)庫需求將對工業(yè)硅原料構(gòu)成較強(qiáng)支撐。

終端復(fù)蘇提振有機(jī)硅和硅鋁合金需求

近期,房地產(chǎn)調(diào)整優(yōu)化政策密集發(fā)布。7月21日,國務(wù)院常務(wù)會議審議通過《關(guān)于在超大特大城市積極穩(wěn)步推進(jìn)城中村改造的指導(dǎo)意見》,預(yù)期后續(xù)相關(guān)政策出臺將有利于激活房地產(chǎn)需求,促進(jìn)房地產(chǎn)供需兩端有序復(fù)蘇。8月18日,住建部、中國人民銀行、金融監(jiān)管總局聯(lián)合印發(fā)了《關(guān)于優(yōu)化個人住房貸款中住房套數(shù)認(rèn)定標(biāo)準(zhǔn)的通知》,給出“認(rèn)房不認(rèn)貸”政策具體實(shí)施標(biāo)準(zhǔn),更好滿足剛性以及改善性住房需求。8月31日,中國人民銀行、國家金融監(jiān)管管理總局發(fā)布《關(guān)于降低存量首套住房貸款利率有關(guān)事項(xiàng)的通知》,提出自今年9月25日起,存量首套住房商業(yè)性個人住房貸款的借款人可向金融機(jī)構(gòu)提出申請,由金融機(jī)構(gòu)新發(fā)放貸款置換存量首套商業(yè)性個人住房貸款,或協(xié)商變更合同約定的利率水平。預(yù)計政策工具主要釋放剛需和改善需求,有助于提振房地產(chǎn)行業(yè)景氣度。截至2023年7月,國內(nèi)房屋竣工面積同比大幅回升,預(yù)計有機(jī)硅材料將受益于地產(chǎn)后周期景氣復(fù)蘇。

有機(jī)硅供需格局有望出現(xiàn)好轉(zhuǎn)。從供應(yīng)層面看,8月初停車的部分裝置陸續(xù)開始恢復(fù)生產(chǎn),供應(yīng)端有增量。進(jìn)入“金九銀十”傳統(tǒng)消費(fèi)旺季,疊加房地產(chǎn)政策調(diào)整帶來的景氣周期提振,預(yù)計有機(jī)硅供需格局有望出現(xiàn)好轉(zhuǎn),減少對工業(yè)硅整體需求的拖累。

電動車行業(yè)對鋁合金需求產(chǎn)生支撐。鋁合金需求方面,據(jù)乘聯(lián)會數(shù)據(jù), 2023年7月我國新能源汽車產(chǎn)量為64.1萬輛,同比增長31.88%;1—7月累計銷量372.78萬輛,同比增長36.59%。根據(jù)乘聯(lián)會統(tǒng)計的乘用車電動化指數(shù),即符合電動化條件的所有車型銷量在乘用車總體市場中所占的份額,也即電動車滲透率7月達(dá)34.7,繼續(xù)保持上升態(tài)勢。7月新能源市場零售銷量出現(xiàn)環(huán)比下降,但降幅小于整體市場,且同比仍維持高增長,也推動本月的電動車滲透率仍然向上攀升。電動車行業(yè)維持景氣的情況對鋁合金需求構(gòu)成支撐,鋁合金企業(yè)8月產(chǎn)量增加,9月預(yù)計將繼續(xù)復(fù)產(chǎn),維持對工業(yè)硅需求驅(qū)動。

期貨估值處于絕對低位,多頭策略盈虧比預(yù)期較好。從工業(yè)硅期貨上市以來價格運(yùn)行情況看,2023年上半年工業(yè)硅期貨價格持續(xù)下跌,下半年以來持續(xù)在13000元/噸附近振蕩。由于13000元/噸已接近主要產(chǎn)能的成本線,暫無其他因素可驅(qū)使工業(yè)硅期貨突破成本線繼續(xù)向下,而經(jīng)過長時間的底部振蕩,此時介入期貨多頭頭寸的安全性較好。同時當(dāng)前價格處于較低歷史分位,多頭頭寸的盈虧比預(yù)期較好,目標(biāo)價格看漲至16000元/噸。

來源:期貨日報

評論